Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán

Giới thiệu sách Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán – Tác giả James Montier

Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán

Ben Graham, được coi là người khai sinh ra trường phái đầu tư giá trị đã từng nói: Vấn đề chính – thậm chí là kẻ thù lớn nhất – mà các nhà đầu tư phải đối mặt có lẽ chính là bản thân mỗi người. Đáng buồn thay, nhận định của Graham vẫn đúng trong bối cảnh ngày nay. Thiên kiến, cảm xúc, tự tin thái quá và lạc quan quá mức chỉ là một số trong rất nhiều xu hướng hành vi có thể khiến các nhà đầu tư mất tiền. Điều may mắn là tài chính hành vi ra đời và thừa nhận thực tế tồn tại yếu tố tâm lý trong quá trình ra quyết định của tất cả các nhà đầu tư. Áp dụng các quy tắc hành vi vào đầu tư và giao dịch giúp nhà đầu tư tránh được một số bẫy tâm lý nghiêm trọng có thể khiến họ phải trả cái giá rất đắt.

Trong cuốn sách này, chuyên gia về tài chính hành vi James Montier nhấn mạnh những xu hướng hành vi nguy hiểm và những sai lầm tâm lý phổ biến mà các nhà đầu tư chuyên nghiệp gặp phải. Tác giả cũng chỉ cho chúng ta cách để nhận ra các bẫy tâm trí này đồng thời tìm ra những nguyên lý của tâm lý học ẩn sâu trong các sai lầm đó. Bên cạnh đó, Montier cũng chỉ cho bạn những gì bạn có thể làm để bảo vệ danh mục đầu tư và đảm bảo lợi nhuận. Trong cuốn sách này, chúng ta cũng sẽ cùng nhau quan sát cách một số nhà đầu tư bậc nhất trên thế giới áp dụng để phát triển các quy trình đầu tư có thể giảm thiểu tối đa sai lầm trong hành vi của họ.

Theo từng trang sách, Montier giải thích về tầm quan trọng của việc học cách chuẩn bị, lập kế hoạch, và tiếp theo là cam kết với một chiến lược. Cụ thể, bạn sẽ thực hiện các phân tích đầu tư trong trạng thái lý tính và tỉnh táo khi mà thị trường không có quá nhiều biến động, và tiếp đó cam kết trước để tuân theo những phân tích và các bước hành động đã vạch ra. Ông cũng nhấn mạnh sự điên rồ khi cố gắng dự báo diễn biến của thị trường trong tương lai và chỉ ra sự khác biệt khi tiếp cận đầu tư mà không cần giả định chúng ta biết những gì sẽ xảy ra trong tương lai. Xuyên suốt cuốn sách, Montier nhấn mạnh lý do tại sao việc cần phải tập trung vào quá trình hơn kết quả là điều quan trọng trong đầu tư. Tập trung vào quá trình, Montier cho thấy sự giải phóng khỏi lo lắng đối với những khía cạnh đầu tư mà chúng ta thực tế không thể kiểm soát, như lợi tức. Bắng cách tập trung vào quá trình, chúng ta có thể tối đa hóa tiềm năng tạo lợi nhuận dài hạn tốt nhất.

“Tâm lý hành vi trong đầu tư chứng khoán” cung cấp cho nhà đầu tư những cách thức đã được thời gian thử nghiệm để xác định và phòng tránh những bẫy tâm lý dẫn đến các xu hướng hành vi bất lợi trong đầu tư. Với những chiến lược đơn giản, bạn có thể đánh bại kẻ thù lớn nhất của mình trong sự nghiệp đầu tư của mình – bản thân bạn.

1. Thông tin chi tiết

- Tên sách: Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán

- Mã hàng 8936066691062

- Tên Nhà Cung Cấp 1980 Books

- Tác giả James Montier

- Người Dịch Hyper LB

- NXB NXB Dân Trí

- Trọng lượng (gr) 300

- Kích Thước Bao Bì 20 x 13 cm

- Số trang 300

- Hình thức Bìa Mềm

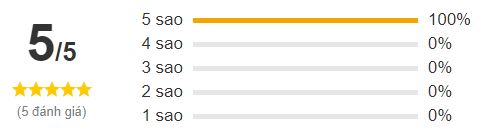

2. Đánh giá Sách Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán

1 Để trở nên kiệt suất thì yếu tố tâm lý là số 1.

2 Sách mới. Giao hàng nhanh. Nội dung tạm ổn, nhưng không hay như cuốn Tâm lý học chứng khoán bìa xanh lá cùng nxb 1980book.

3 Sách hay nói về tâm lý hành vi trong đầu tư chứng khoán , vận chuyển nhanh . Đóng gói kỹ càng

4 Sách đọc hơi hàn lâm. Ko hấp thụ dc hết

5 Sách mới đẹp, tiki đóng góp bọc sách cẩn thận. giao nhanh, tối qua đặt sáng nay đã có. hi vọng sách giúp ích cho mình.

Review sách Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán

Tâm lý hành vi trong đầu tư chứng khoán (The Little Book of Bevahioral Investing) – James Montier

Bạn là kẻ thù lớn nhất của mình trên con đường đầu tư. Hầu hết nhà đầu tư đều nhận ra sai lầm về tâm lý trong đầu tư, nhưng họ thường từ chối nhận rằng mình cũng mắc lỗi đó và sửa chữa, họ chỉ thấy lôi từ người khác và đứng đó chỉ trích họ. Con người bộ não hầu hết bị chi phối bởi tư duy phản xạ tự nhiên (tư duy nhanh) nhưng trong đầu tư, ta cần có 1 tư duy logic, tư duy chậm để phản ứng với mọi điều. Hệ thống thần kinh của con người được phát triển nhu cầu về mặt cảm xúc trước nhu cầu về mặt logic. Bởi hệ thống cảm xúc được phát triển tự nhiên giống như các phản xạ sinh tồn có từ thời tiền sử, nó truyền thẳng tới não bộ và ra quyết định phản ứng nhanh chóng lại ngay lập tức.

Chúng ta thường sử dụng hệ thống cảm xúc trong các điều kiện sau đây:

– Khi vấn đề không rõ ràng và phức tạp

– Khi thông tin không đầy đủ, mơ hồ và thay đổi

– Khi mục tiêu khó xác định, thay đổi hay cạnh tranh với nhau

– Khi áp lực nặng nề vì giới hạn thời gian và/hoặc đặt cược nhiều

– Khi quyết định có liên quan tới người khác

1. Trong phút nóng nảy – chuẩn bị, lên kế hoạch, và ràng buộc trước với 1 chiến lược

Khi được hỏi chúng ta sẽ hành xử ra sao trong tươn glai, sẽ khó có thể tưởng tuowngj ra rằng chúng ta sẽ hành động thế nào trong những lúc nóng nảy. Việc không đoán trước được cách mà chúng ta sẽ phản ứng trong trường hợp bị cảm xúc chi phối được gọi là “khoảng cách đồng cảm”. Sự trì hoãn là thứ chúng ta thường thực hiện, chúng ta thường để mọi thứ tới phút chót mới thực hiện thay vì chủ động thực hiện nó từ trước.

Với tư cách là nhà đầu tư, chúng ta phải tìm cách thoát khỏi những bẫy thời gian. Ta nên theo kế hoạch 7 chữ P như sau:

– Planning – lập kế hoạch

– Preparation – chuẩn bị

– Perfect – hoàn hảo

– Prevent – chống lại

– Performance – kết quả

– Piss – ngu ngốc

– Poor – tệ hại

Nghĩa là chúng ta nên nghiên cứu, cân nhắc đầu tư của mình khi ở trong trạng thái itnrh táo, lý trí, không có cảm xúc xen vào, và khi không có gì quá đặc biệt đang diễn ra trên thị trường, sau đó cam kết tuân theo những phân tích của riêng mình và thực hiện đúng các hành động đã chuẩn bị trước.

Templeton có cách giải quyết rất hay cho việc này, ông xem xét các doanh nghiệp hàng đầu, chất lượng cao và ông tin rằng sẽ tiếp tục phát triển mạnh bất chấp thị trường, nhưng nó đang bị định giá cao ở hiện tại. Ông sẽ đưa ra mức giá phù hợp đủ rẻ trước và khi thị trường bị bán tháo thì sẽ đặt mua tự động thay vì bị cảm xúc sợ hãi khi thị trường giảm mạnh ngăn mình đặt lệnh mua.

2. Đối tượng nào sẽ sợ hãi khi thị trường giảm mạnh? Tái đầu tư khi sợ hãi

Khi thị trường đi xuống, nhà đầu tư sau các mất mát sẽ rất sợ hãi khiên shọ từ bỏ các món hời trên thị trường, đặc biệt những ai đã mất tiền trước đó. Thị trường càng ở tình trạng đi xuống lâu, thì nhà đầu tư càng rời bỏ thi trường nhiều hơn.

Khi khủng hoảng lên đến đỉnh điểm, những người trước đây luôn lý tính sẽ bắt đầu dự đoán về kịch bản tòi tệ nhất cùng với các số liệu tồi tệ và chính xác để khẳng định chắc chắn sự thông thái của mình. Bất cứ đợt giảm nào đều gia tăng giá trị tiền mặt cho đến khi sự tê liệt giai đoạn cuối xuất hiện. Những người nắm giữ quá nhiều vị thế mua sẽ bị khủng hoảng và ngồi cầu nguyện. 1 số ít người thông minh nắm trong tya tiền mặt sẽ không đánh mất sự sáng suốt này, Vì vậy, hầu hết mọi người sẽ quan sát và chờ đợi để ra quyết định. Thông thường, những cá nhân sở hữu nhiều tiền mặt cũng sẽ bỏ lỡ nhiều cơ hội khi thị trường phục hồi.

Phương thức chữa trị duy nhất cho sự tê liệt giai đoạn cuối này là: bạn phải chuẩn bị sẵn sàng 1 kế hoạch chiến đấu cho việc tái đầu tư và luôn bám sát kế hoạch này. Vì mỗi hành động đều phải vượt qua sự tê liệt nên bạn nên hành động theo những bước lớn thay vì chia thành nhiều bước nhỏ. Việc nắm rõ những gì bạn cần để đầu tư đặc biệt quan trọng. Mặc dù không có chương trình tương tựm hãy chuẩn bị cho những nhà đầu tư của bạn sự nhiệt thành để đầu tư và sẵn sàng chấp nhận khi thị trường giảm. Bạn phải thuyết phục họ đồng ý ngay trước khi thị trường bị chững lại. Cuối cùng, hãy lưu ý rằng thị trường không thay đổi khi thấy ánh sáng cuối đường hầm. Nó chỉ biến động khi mọi thứ có vẻ đen tối, nhưng bớt mù mịt hơn sov ới 1 ngày trước đó.

Sự hỗn loạn trở nên gay gắt, việc bán tháo trở nên cấp thiết đến nỗi hầu hết mọi người bán đều không hành động dựa trên những thông tin chất lượng. Mọi kiến thức căn bản về đầu tư không phải là nhân tố ảnh hưởng tới quyết định của họ. Trong khi nhà đầu tư luôn bị hấp dẫn bởi việc dự đoán thị trường và chờ đợi cho tới khi thị trường chạm đáy, nhưng chiến thuật này thường không mấy thành công. Ta nên tham gia vào giai đoạn giữa của cuộc sụp đổ và xác định mọi thứ có thể trở nên xấu đi hơn nữa.

Cần có 1 kế hoạch chiến đấu cho việc tái đầu tư, thực hiện nó và kiên trì theo dõi, chờ đợi để thị trường phục hồi trở lại sau đó. Việc đó sẽ giúp ta thừa nhận khoảng cách đồng cảm và chấp nhận bị thua lỗ ngắn hạn nếu thị trường tiếp tục sụt giảm sau đó. Ta có thể có 1 số kỹ năng để đạt được lý trí khi đầu tư và cố gắng tránh những áp lực nghiêm trọng có thể dẫn tới những quyết định sai lầm như: sẵn sàng giữ tiền mặt khi không có những cơ hội đầu tư có lợi, duy trì nguyên tắc bán ra, có hành động phòng ngừa rủi ro quan trọng, và tránh đầu cơ vay nợ và các hình thức huy động vốn khác.

3. Luôn giữ thái độ tích cực – Thế nhưng, vì sao tôi nên sở hữu khoản đầu tư này>?

Sự lạc quan thái quá của con người đã ăn sâu vào tiềm thức chung ta. Và nó dường như là trạng thái mặc định vào quá trình xử lý thông tin của hệ thống tư duy phản xạ (tư duy nhanh). Sự lạc quan đem lai nhiều lợi ích trong cuộc sống của chúng ta như vui vẻ, sống tích cực, sống lâ hơn. Nhưng thường trong đầu tư chúng ta hay bị lạc quan quá mức. Ta có sự tự tin quá mức về năng lực bản thân, về mức độ hiểu biết của bản thân và tạo ra 1 thiên kiến vị kỷ.

Các nhà phân tích chứng khoán thường có 3 thiên kiến chính là:

– Mọi tin tức đều tốt, nếu là tin xấu, nó luôn có thể trở nên tốt hơn

– Mọi thứ luôn rẻ, ngay cả khi bạn phải tạo ra các phương pháp định giá mới

– Sự quả quyết đánh bại bằng chứng, không bao giờ để thực tế cản trở 1 câu chuyện hay mà bạn nghĩ rằng nó sẽ xảy ra.

Ta cần học cách suy nghĩ chín chắn, trở nên đa nghi hơn, học cách làm quen với việc đặt câu hỏi: liệu tôi có phải tin điều này không? Là nhà đầu tư, ta nên luôn tự hỏi mình “Tại sao tôi nên sở hữu cổ phiếu này?”, trong khi 1 số khác lại đặt câu hỏi”Tại sao tôi không nên sở hữu cổ phiếu này?”. Cần nhìn nhận vào thực tế đang tồn tại để đưa ra quyết định thay vì cảm tính.

4. Tại sao mọi người đều tin tưởng những gá đó? Hãy ngừng nghe theo các chuyên gia

Các chuyên gia cũng mắc phải tình trạng tự tin thái quá và thiên kiến như các nhà đầu tư thông thường. Họ cũng thường đưa ra các nhận định sai và có vẻ trên quy mô lớn, chuyên gia còn đưa ra nhận định sai nhiều hơn so với người bên ngoài ngành nghề đó. Là 1 nhà đầu tư, ta không nên bị chi phối bởi ý kiến chuyên gia và thực hiện theo nó 1 cách không có chủ ý riêng của mình. Ta cần phải tập trung nghiên cứu, làm bài tập về nhà và tìm ra phương pháp đầu tư phù hợp với bản thân mà đừng giao dịch theo các chuyên gia trên thị trường.

5. Sự dại dột của việc dự đoán. Hãy chuẩn bị – đừng dự đoán

Ngành đầu tư bị ám ảnh bởi dự đoán, mọi người đều theo đuổi các dự đoán để đi trước người khác trên con đường đầu tư. Mua vào những thứ mọi người chưa thấy, và bán ra những thức sẽ xấu mà mọi người chưa thấy mà họ nghĩ họ sẽ thấy trước được nó. Nhưng nhìn chung các dự đoán thường sai đặc biệt là trong dài hạn mức độ chính xác rất thấp. Mặc dù vậy, khách hàng – những nhà đầu tư luôn mong muốn nghe những thứ dự đoán bởi các chuyên gia phân tích, chuyên gia quản lý quỹ nên chúng ta phải tạo ra các sản phẩm đó để phục vụ nhà đầu tư. Vì với các thông tin dự báo người ta sẽ thấy tự tin để mua hay bán hơn là nếu chỉ nhìn mọi thứ ở thực tế mà không có dự báo tương lai. Dự báo cũng có tác dụng là trở thành lời tiên tri tự thành khi nhiều người tin vào điều đó, cũng sẽ giúp cho giá cổ phiếu di chuyển theo hướng nhìn nhận chung đó.

Khi đầu tư, nếu không dựa trên phương pháp dự báo thì ta có 3 cách khác để tư duy và đầu tư thay thế cho phương pháp này:

– Dựa trên các phân tích chi tiết về mô hình kinh doanh, tình hình tài chính hiện tại của doanh nghiệp, mua dựa trên những thứ hiện tại ta đang có và khi giá của nó bị chiết khấu đáng kể so với giá trị nội tại của doanh nghiệp

– Phương pháp thứ 2 là so sánh giá trị tài sản với sức mạnh lợi nhuận (earnings power value – EPV). Sau đó sẽ đánh giá chênh lệch giữa các định giá với môi trường cạnh tranh, và sự so sánh này sẽ giúp có cái nhìn tổng quan về lợi nhuận tương lai và giá trị nội tại.

– Phương pháp thứ 3 là cách mà Howard Marks làm, đó là ông đánh giá giá trị hiện tại, và đề ra các kịch bản cho tương lai. Nếu thế này thì ta sẽ làm gì, nếu thế kia ta sẽ hành động như thế nào. Đó là cách ta chuẩn bị cho các kịch bản để đối phó với các điều kiện ở hiện tại.

6. Quá tải thông tin. Phân biệt tín hiệu và tiếng ồn

Khả năng xử lý nhiều thông tin 1 lúc để ra quyết định của con người là hạn chế. Vì vậy, thông thường ta chỉ tập trung vào 1 vài yếu tố cốt lõi sẽ đưa ra quyết định phù hợp. Trong khi nếu ta dùng máy móc xử lý thì việc thu thập càng nhiều thông tin thì xác suất đúng và ra quyết định sẽ càng tốt hơn, nhưng với bộ não con người điều đó sẽ tạo ra quá nhiều thông tin nhiễu (tiếng ồn) làm các quyết định của ta trở nên kém hơn so với việc nhận ít thông tin hơn nhưng đó là các công tin cốt lõi quan trọng nhất.

Với tác giả, 3 thứ sau đây là 3 thứ cốt yếu cần quan tâm nhất trong đầu tư thay vì chạy theo thu thập quá nhiều thông tin về nhiều thứ để củng cố sự tự tin trong đầu tư:

– Định giá: liệu cổ phiếu có đang bị định giá thấp hơn giá trị nội tại của nó?

– Bản cân đối kế toán: công ty này sắp phá sản phải không?

– Nguyên tắc sử dụng vốn: ban giao đốc sẽ làm gì với tiền mà tôi đưa cho họ?

7. Đừng áp dụng tầm nhìn bong bóng! Biến động tương đương với cơ hội

Đây là cách ta miêu tả các tiếng ồn bên ngoài, những luồng thông tin thổi vào thị trường mà thực ra đại đa số các giao dịch chính lại không bị chúng ảnh hưởng tới. Mọi người lầm tưởng việc thu thập thật nhiều thông tin sẽ có tác dụng trong việc giao dịch, nhưng thực tế đại đa số chúng lại là các tín hiệu nhiễu gây hại cho việc giao dịch của bạn. Vì khi ta tiếp cận các thông tin quen thuộc, rất dễ dàng ta tiếp nhận chúng và xử lý ngay lập tức mà không có sự suy xét chín chắn về nó. Ta tiếp nhận các thông tin sai lệch, nhưng lại mặc định xử lý nó như thể thông tin chính thống và hành động đựa trên đó. Trên thị trường, cách đơn giản là khi kết quả kinh doanh quý 2 kém tính cực, các công ty sẽ duđưa ra dưới dạng kết quả kinh doanh 6 tháng cao hơn nhiều so với cùng kỳ năm trước, nhưng bản chất do quý 1 năm nay đã có sự tăng trưởng cực mạnh. Nhà đầu tư chỉ nhìn tiêu đề lợi nhuận 6 tháng tăng mạnh so với cùng kỳ và đổ sô mua cổ phiếu đó mà thiếu sự nghiên cứu thấu đáo hơn. Đây là thông tin nhiễu, là thông tin tác động trực tiếp vào tư duy nhanh của nhà đầu tư và nhà đầu tư ngay lập tức chấp nhận đó và hành động ngay lập tức mà thiêu sự suy nghĩ thấu đáo trước khi ra quyết định.

8. Đừng xem điều xấu, đừng nghe điều xấu. Đã đến lúc chứng minh bạn đã sai

Con người khi đã nghĩ 1 điều gì đó là tốt, là phù hợp thường sẽ hay tìm kiếm bằng chứng khẳng định để khẳng định cho kết luận đó của bản thân. Giống như khi ta mở 1 vị thế, ta sẽ tìm kiếm bằng chứng khẳng định cho việc tại sao ta lại mở vị thế đó và nắm giữ vị thế đó. Các nhà giao dịch thành công nhất thường hay tìm kiếm bằng chứng phủ định, họ sẽ luôn tìm các câu hỏi phủ định tại sao ta lại mở vị thế đó, ta mua công ty đó thì công ty đó có phá sản không, điều gì sẽ làm tổn hại tới uy tín, thương hiệu, tài chính cảu công ty đó trong tương lai. Họ có thể suy nghĩ các câu hỏi như: công ty không tạo ra tiền mặt, đốt tiền, vay nợ quá mức, chơi trò cơi may rủi, không có kinh nghiệm quản lý, mua cổ phiếu giá quá cao, không làm đúng nguyên tắc kế toán chuẩn mực,…

9. Vùng đất của những con gấu và bò tót trường kỳ. Thực tế thay đổi, tư duy đổi thay

Chủ nghĩa bảo thủ và sự thiếu tư duy về xác suất sẽ biến nhiều người trở thành 1 con bò tót trường kỳ – người luôn tin rưangf thị trường sẽ tiếp tục tăng hoặc 1 con gấu trường kỳ – luôn tin rằng thị trường sẽ liên tục giảm. Nhóm gấu trường kỹ sẽ hiếm hoặc không thể kiếm được tiền. Các nhà quản lý quỹ rất hay nằm ở nhóm này, ngoài ra còn những nhà kinh tế, các nhà chiến lược thị trường hay viết về thị trường, nhận định, đánh giá thị trường. Họ sẽ hăng hái bàn về cac vấn đề nền kinh tế gặp phải, suy thoái, khủng hoảng sắp tới sẽ diễn ra như thế nào.

Những người theo 2 thái cực kia sẽ trở nên rất bảo thủ và bám chặt vào suy nghĩ của bản thân và tìm các minh chứng để củng cố cho nhận định của họ ngày càng vững chắc hơn, và sự thay đổi nếu có sẽ diễn ra rất chậm chạp. Các chuyên gia phân tích là những người cực kỳ bảo thù và chậm chạp thay đổi. Họ nếu gặp sức ép sẽ tham khảo ý kiến công ty. Các công ty thường sẽ khẳng định họ vẫn luôn tốt đẹp bất chấp bên ngoài khó khăn hay chu kỳ kinh tế. Và các chuyên viên phân tích sẽ chỉ giảm nhẹ đánh giá thay vì thay đổi quan điểm đầu tư 1 cách nhanh chóng phù hợp với điều kiện thực tế. Điều này là do chi phí chìm ở phía trong, khi ta bỏ ra 1 chi phí quá lớn để xây dựng 1 thứ gì đó, để ném nó đi thật sự không dễ dàng. 1 cách hiệu quả trong quản lý danh mục để chống lại chi phí chìm này là khi đó ta nên bán cả danh mục đi, chuyển hết vị thế về tiền mặt và bắt đầu lại từ đầu, thay vì bám chặt vào 1 danh mục đang có và rất khó xoay sở việc nên tái cơ cấu danh mục theo hướng nào.

10. Sự hấp dẫn của những câu chuyện. Tập trung vào thực tế

1 câu chuyện hấp dẫn là thứ thuốc độc cực kỳ nguy hiểm với các nhà đầu tư. Ở Việt Nam hay gọi thân thuộc là “game”. Chúng quá hấp dẫn tới mức ta bị thu hút vào và bỏ qua các tư duy logic thông thường, bỏ qua các đánh giá khách quan về tiềm lực thực tế doanh nghiệp, tình hình tài chính hay các vấn đề liên quan khác. Các công ty được ưa chuộng nhất thường có định giá cao nhất, tăng trưởng lợi nhuận tốt nhất trong quá khứ. Nhưng thường đó lại là các khoản đầu tư tệ hại trong tương lai. Trong khi các khoản đầu tư giá trị trông yếu kém với tăng trưởng yếu kém lại có được lợi nhuận tốt trong tương lai.

Câu chuyện nguy hiểm nhất là nhóm cổ phiếu IPO. Trong thời gian 3 năm sau IPO, hầu hết các công ty hoạt động yếu kém hơn thị trường chung. Mặc dù vậy, cổ phiếu IPO vẫn luôn nóng hổi thu hút nhà đầu tư tham gia với tỷ lệ đăng ký gấp nhiều lần lượng bán ra, với mức định giá cao chót vót bởi nó đem lại cho nhà đầu tư các câu chuyện hấp dẫn phía sau kích thích họ cần phải hành động thay vì ngồi nhìn lại 1 cách logic chắc chắn và khách quan. Ngoài ra, việc đầu tư vào triển vọng tương lai cũng là điều tương tự khi mà nhà đầu tư chấp nhận mua với giá cực kỳ đắt đỏ cho các kỳ vọng của tương lai mà nó có thể không bao giờ xảy ra cho doanh nghiệp.

Để chống lại các điều này, ta cần tập trung vào thực tế. Chỉ quan tâm đến thực tế hiện tại. Các câu chuyện thường có nội dung cảm động, vì vậy ta cần khiến tư duy hệ thống chậm hoạt động thay vì để tư duy nhanh kiểm soát khi đánh giá các câu chuyện đó. Ta cần đánh giá thực tế giá trị doanh nghiệp thay vì giá trị thị trường bị bóp méo bởi các giả định tăng trưởng hay các hành động thao túng giá tác động vào tâm lý nhà đầu tư làm họ chạy theo.

11. Lần này là hoàn toàn khác biệt. Lợi thế lớn nhất của bạn so với các chuyên gia

Bong bóng là 1 khái niệm thể hiện tâm lý tài chính hành vi cao độ nhất. Theo nghiên cứu học thuật thì bong bóng không nên tồn tại và nếu có thì chỉ có thể xảy ra 1 lần trong 2.000 năm. Nhưng thực tế có tới hơn 30 vụ nổ bong bóng từ năm 1925-nay và cứ khoảng hơn 3 năm lại có 1 bong bóng nổ ra tại đâu đó. Những nhà đầu tư sẽ luôn cho rằng các bong bóng là các sự kiện thiên nga đen, không thể dự báo trước được.

Theo định nghĩa thiên nga đen của Taleb thì 1 sự kiện gọi là thiên nga đen sẽ có 3 đặc tính sau:

– Không thể dự đoán trước

– Gây ra tác động kinh khủng

– Những giải thích sau đó được đặt ra nhằm khiến sự kiện xảy ra 1 cách ít ngẫu nhiên và có thể dự đoán được nhiều hơn so với bản chất của nó.

Những nhà đầu tư sẽ luôn đổ thừa cho mỗi đợt khủng hoảng, bong bóng là 1 thiên nga đen và không thể dự đoán hay biết được điều gì cho tới khi nó nổ ra. Thực tế thì các cuộc khủng hoảng nổ ra cũng có nhiều người dự đoán trước được, ta chỉ không biết được chính xác lúc nào nó sẽ nổ ra. Việc ta có thể nghĩ rằng đã là bong bóng không có nghĩa ta sẽ thoát ra khỏi được nó. Các nhà đầu tư sẽ luôn tự tin rằng mình có thể thoát ra khỏi bong bóng trước khi nó vỡ, hoặc ngay khi nó vỡ mà không bị thiệt hại gì đáng kể.

Có 5 nguyên nhân chính đã làm chúng ta nuôi dưỡng bong bóng và không thể cưỡng lại sức hấp dẫn của nó và phải tham gia vào nó bất chấp nguy cơ sắp tới:

– Sự lạc quan thái quá. Mọi người tin rằng họ ít nguy cơ mắc phải các vấnd dề nguy hiểm, bất ngờ có thể dự đoán được

– Ta có sự ảo tưởng về sự kiểm soát. Ta tin rằng chúng ta có thể có ảnh hwỏng lên kết quả của những sự kiện có thể kiểm soát. Ta tin vào các con số đo lường giả định với 95% khả năng không xảy ra khủng hoảng, và giải thích rằng chúng ta vẫn đang ở hoàn cảnh bình thường khi khủng hoảng ập đến mà không có hành động gì phù hợp

– Thứ 3 là ta gặp phải rào cản khi phát hiện ra những bất ngờ có thể dự đoán được. Đó là thiên ký vị kỷ. Mong muốn 1 cách bản năng diễn dịch thông tin và hành động theo những cách hỗ trợ lợi ích cá nhân. Khi ta đang kiếm được nhiều tiền, không có lý do gì để người đó lùi lại và không kiếm tiền nữa.

– Thứ 4: là sự thiển cận, tập trung quá nhiều vào những điều ngắn hạn. Các nhà quản lý quỹ sẽ tracking theo các chỉ số chung và họ sẽ làm mọi cách để bám sát chúng vì ít nhất nếu có thua lỗ sẽ bị coi là ngang bằng với chỉ số và khôn quá tệ. Trong khi nếu làm ngược lại và sai sẽ bị vứt bỏ sau đó không thương tiếc. Trong bong bóng dot.com, các nhà quản lý quỹ từ chối tham gia vào đã bị rút ròng phần lớn tài sản của họ đang quản lý vì họ không chịu tham gia vào bong bóng đó.

– Thứ 5: đối với việc chúng ta phát hiện ra những bất ngờ có thể dự đoán được là 1 kiểu của sự mù quáng không cẩn trọng. Tức là chúng ta muốn nhìn thấy những gì chúng ta đang tìm kiếm và từ chối các cách nhìn đối lập không phù hợp với sự mong muốn của bản thân chúng ta.

“Nếu 1 thứ không thể tồn tại mãi, nó sẽ không thể tồn tại mãi.” Ta cần nắm được kiến thức lịch sử về bong bóng và các cú sụp đổ của nó trong quá khứ. Hiểu biết lịch sử là điều cần thiết để tham gia vào thị trường tài chính. Trí nhớ tài chính rất ngắn hạn, nhưng tâm lý con người lại luôn lặp lại, thị trường sẽ phản ánh tâm lý đó lặp đi lặp lại nhiều lần, chỉ có cách biểu hiện của nó sẽ khác đi mà thôi.

Bong bóng của thế chia thành 5 giai đoạn chính như sau:

– Thay thế – khởi đầu cho sự bùng nổ: là cú sốc bên ngoài thúc đẩy lợi nhuận và cơ hội cho 1 số ngành nhưng lại không mang lại lợi nhuận cho 1 số ngành khác. Miễn là cơ hội tạo ra lớn hơn cơ hội mất đi, hoạt động đầu tư và sản xuất sẽ tiếp tục được khai thác để tạo ra nhiều cơ hội mới hơn nữa. Đầu tư trong cả tài sản tài chính và tài sản hưuũ hình đều có thể xảy ra. Kết quả là tạo ra 1 sự khởi đầu mới của 1 sự bùng nổ

– Tạo tín dụng – giai đoạn nuôi dưỡng bong bóng: nó giống như lửa không thể cháy nếu không có oxy, sự bung nổ cũng cần tín dụng nuôi dưỡng. Các chính sách nới lỏng tiền tệ, phát triển các công cụ tài chính mới, các tổ chức tín dụng phi ngân hàng,… với lãi suất thấp, tín dụng dễ dàng và tăng mạnh, hoạt động kinh doanh khởi sắc và lợi nhuận lớn hơn

– Sự hung phấn – mọi người bắt đầu mua ở giai đoạn mới: giá được nhìn nhận sẽ luôn duy trì đà tăng. Các tiêu chuẩn định giá truyền thống bị bỏ quên, các phương pháp mới được tạo ra để hợp lý hóa mức giá hiện tại. Làn sóng lạc quan và tự tin quá mức tăng cao, khiến mọi người đánh giá lợi nhuận quá cao và đánh giá thấp rủi ro, đồng thời nghĩ rằng họ có thể kiểm soát được tình hình. Câu nói nổi tiếng “lần này sẽ hoàn toàn khác” thể hiện ở giai đoạn này của sự hưng phấn cao trào.

– Giai đoạn khủng hoảng – áp lực tài chính: điều trên sẽ dẫn tới giai đoạn khủng hoảng khi các nhà đầu tư rút tiền và sau đó dẫn tới áp lực tài chính, khi mà sự vay nợ quá mức trong suốt giai đoạn bùng nổ trở thành vấn đề lớn. Các vụ vỡ nợ cũng thường xảy ra trong giai đoạn bong bóng. Các tài sản bị bán tháo để có tiền giảm các khoản đòn bẩy, nợ vay trước đó.

– Giai đoạn cuối cùng – rút vốn: đây là đoạn cuối của bong bóng khi các nhà đầu tư quá sợ hãi những sự kiện mà họ chứng kiến và do vậy không dám vào thị trường nữa. Điều này dẫn tới việc mặc cả giá các tài sản cơ sở và rút vốn ồ ạt khỏi thị trường và chuyển sang trạng thái phòng thủ, tìm kiếm các tài sản an toàn để né tránh rủi ro.

Bong bóng là sản phẩm từ hành vi của con người và hành vi của con người có thể dự đoán được. Chi tiết của mỗi bong bóng sẽ khác nhau 1 chút, nhưng mô hình chung thì vẫn khá giống nhau. Bong bóng và sự hình thành của chúng không giống như thiên nga đen. Nó chỉ khác ta không biết chính xác khi nào bong bóng nổ, nhưng ta có thể dự báo trước được đã có bong bóng hình thành hay chưa và mức độ căng phồng của nó đang đến đâu.

12. Đúng nhưng nguyên nhân sai hay sai dù nguyên nhân đúng. Viết ra sai lầm và thiên kiến của bản thân

Con người ta luôn mắc phải các sai lầm lặp đi lặp lại nhưng lại không chịu rút ra các bài học trong quá khứ. Điều này do hệ thống tư duy nhanh không sẵn sàng để nhận thức lỗi sai của bản thân. Thay vào đó, chúng ta cố gắng làm giảm sự quan trọng của những lỗi lầm đó bằng cách đổ lỗi cho những yếu tố bên ngoài như khách quan hay do ai đó gây ra cho ta mà không coi đó là lỗi của chính bản thân ta.

Đặc trưng của thị trường là sự cô đọng tuyệt đối các sự kiện tài chính. Kết quả là thảm họa tài chính nhanh chóng bị lãng quên. Hậu quả xa hơn là khi trường hợp tương tự hoặc gần tương tự xảy ra lần nữa, đôi khi chỉ trong 1 vài năm sau đó, chúng ta lại được hô hào bởi lớp người mới, thường còn trẻ và vô cùng tự tin như 1 khám phá mới lạ trong giới tài chính và rộng hơn là lĩnh vực kinh tế. Không có nhiều lĩnh vực mà lịch sử lại ít giá trị như lĩnh vực tài chính. – John Kenneth Galbraith.

Khi thị trường biến động, nhà đầu tư sẽ học hỏi được rất nhiều điều trong 1 khoản thời gian ngắn sau đó, 1 chút trong khoảng trung hạn và không gì cả về lâu dài. Điều này đã có tiền lệ trong lịch sử và nó vẫn lặp đi lặp lại sau đó. Khi giao dịch có lãi, ta sẽ tự coi là kết quả do khả năng bên trong của chúng ta mà có, yếu tố này được đánh giá lên tới 75%, nhưng khi ta thua lỗ, thì nguyên nhân bên trong chỉ còn chiếm 55% và 45% là do khách quan ảnh hưởng tới thua lỗ của chúng ta. Đây là nhận thức sai lầm khi đổ lỗi cho bên ngoài mà không tự nhận lỗi do chính bản thân chúng ta nhận định, phân tích sai về vị thế ta giao dịch.

Để tránh vấn đề này, các nhà giao dịch hàng đầu luôn ghi lại nhật ký giao dịch theo thời gian thực. Tại sao ta mua hay ta bán nó. Và từ đó nhìn lại nhận lại được chính xác sai lầm lúc đó là gì để tránh về sau thay vì không ghi nhận lại điều gì và sau khi kết quả đã có mới xem lại và có cái nhìn sai lệch về lỗi đầu tư đó.

13. Những nguy hại của sự mất tập trung trong đầu tư. Đừng bao giờ xem thường giá trị của việc không làm gì cả

Xu hướng hiện nay là các nhà đầu tư bị ảnhhưởng bởi các hoạt động trading ngắn hạn quá nhiều. Các nhà đầu tư luôn bị thôi thúc phải làm cái gì đó cho danh mục của mình thay vì nằm im chờ đợi khi không có cơ hội nào thật sự tốt. Các nhà quản lý quỹ sẽ bị thôi thúc phải làm gì đó thay vì nắm giữ tiền mặt để chờ đợi các cơ hội phù hợp. Ngoài ra, việc có kết quả không tốt sẽ càng thúc đẩy người ta cần phải làm gì đó thay vì đứng im chờ đợi. Bản thân nhà quản lý quỹ cũng bị áp lực mạnh mẽ từ khách hàng và các cấp quản lý yêu cầu cần phải hành động, cần phải làm gì đó để lấy lại những gì đã mất thay vì tạm dừng giao dịch và chờ đợi cơ hội tốt hơn để quay lại thị trường.

14. Bên trong tâm trí của 1 con chuột Lemming. Trở thành 1 nhà đầu tư đi ngược xu hướng

Khi con người đứng độc lập 1 mình, họ sẽ có suy nghĩ tương đối chín chắn và ra quyết định khá hợp lý và logic. Nhưng khi ở trong đám đông, suy nghĩ cá nhân sẽ bị mất rất mạnh và hay có khuynh hướng nghe theo ý kiến của người khác hơn rất nhiều so với khi đứng 1 mình, do dù có thể họ nghĩ rằng ý kiến đó là sai và họ sẽ không chọn nó nếu họ đứng 1 mình tự suy nghĩ độc lập. Việc đi ngược lại đám đông gây ra sự sợ hãi và cả nỗi đau.

Việc đi ngược lại đám đông sẽ tạo ra nỗi đau xã hội khi mà bọn mua cổ phiếu người khác đang bán đi, và bán cổ phiếu người khác đang mua mạnh mẽ. Về mặt tâm lý, đi theo chiến lược này sẽ rất khó chịu và đau đớn. Nhưng việc đi ngược này cũng có thể giúp bạn trở thành 1 nhà đầu tư thành công thực sự khi mà bạn tìm được các điểm đảo chiều của đám đông đó và đi ngược lại với họ.

Các nhà đầu tư chuyên nghiệp cũng thường hành động tập thể với nhau, hay còn gọi là tư duy nhóm hay tính cưỡng chế tổ chức khi họ mua và bán các cổ phiếu tương tự nhau vì lo ngại mình sẽ thua kém đối thủ nếu làm khác đi. Tư duy nhóm thường biểu hiện ở 8 nội dung sau:

– Ảo tưởng về sự bất khả xâm phạm. Sự ảo tưởng này tạo ra sự lạc quan quá mức khiến ta phải chịu những rủi ro nghiêm trọng.

– Hợp lý hóa tập thể: các thành viên trong nhóm bỏ qua các dấu hiệu cảnh báo và không cân nhắc lại kết luận của mình. Họ mù quáng trước những cách nhìn giống nhau.

– Tin tưởng vào tính đạo đức cố hữu: Các thành viên tin tưởng vào sự đúng đắn của động cơ để bỏ đi những hệ quả đạo đức từ các quyết định của họ

– Quan điểm rập khuôn về sự khác biệt với nhóm: quan điểm tiêu cực về đối thủ khiến những phản hồi tích cực với mâu thuẫn trở nên không cần thiết.

– Áp lực trực tiếp lên những người bất đồng quan điểm: áp lực đặt lên các thành viên khiến họ không bày tỏ các quan điểm chống lại bất cứ quan điểm của nhóm nào

– Tự hạn chế: những hoài nghi và khác biệt so với quan điểm được nhóm chấp nhận không được bày tỏ

– Ảo tưởng về sự đồng tình: quan điểm và sự đánh giá cảu số đông được giả định là nhận được sự đồng thuận

– Phân công thành viên thiên thần: các thành viên thiên thần sẽ bảo vệ nhóm và trưởng nhóm khỏi những thông tin có vấn đề hay đối lập với sự đồng thuận, quan điểm và hoặc quyết định của nhóm. Đây là thiên kiến xác nhận rõ ràng.

Với những người đi ngược đám đông, họ đều nghĩ mình là những người tư duy độc lập. Nhưng thực tế không phải, chúng ta luôn bị đám đông tác động nên, chỉ khác nhau ở mức độ nhiều hay ít nên cách ta tư duy và suy nghĩ cũng như cách ta hành động.

Để trở thành 1 nhà đầu tư giá trị tốt ta cần 3 thứ:

– 1 trí thông minh trung bình tốt

– Các nguyên tắc đầu tư tốt

– Tin tưởng vào bản thân

15. Bạn phải biết đâu là điểm dừng. Đâu là thời điểm bán ra 1 khoản đầu tư

Nỗi lo mất mát luôn ăn sâu vào tâm trí chúng ta. Thông thường chúng ta sẽ đòi hỏi 1 mức bù đắp thua lỗ tối thiểu gấp 2 lần mức thua lỗ mà chúng ta chấp nhận. Tức mức reward/risk >=2. Chúng ta càng chú ý theo dõi danh mục cổ phiếu nhiều bao nhiêu, khả năng thua lỗ của chúng ta càng cao hơn bấy nhiêu. Các nhà đầu tư cũng thường có xu hướng bán các cổ phiếu có lãi gấp 1,7 lần so với việc bán các cổ phiếu đang thua lỗ. Đại đa số sẽ nắm giữu các vị thế lỗ để chờ hi vọng cổ phiếu sẽ quay lại hòa vốn. Nhà đầu tư cũng mắc phải hiệu ứng sở hữu khi liên tục trì hoãn không hành động. Hiệu ứng này nói 1 cách đơn giản là 1 khi bạn sở hữu 1 vật, bạn sẽ bắt đầu đặt giá trị của nó cao hơn những thứ khác.

Điều quan trọng là ta phải biết khi nào nắm giữ, khi nào bán đi, khi nào nên mua thêm,… bạn nên bán đi các cổ phiếu không có giá trị phục hồi vì nó sẽ lại tiếp tục giảm, trong khi nếu cổ phiếu có giá trị cao thì cần xem xét kỹ hơn vì nó có thể tiếp tục tăng thêm giá trị nội tại của nó lên cao hơn nữa.

16. Quá trình, quá trình và quá trình. Thứ duy nhất bạn có thể điều khiển

Chúng ta bị ám ảnh bởi kết quả đầu tư, thứ ta không thể kiểm soát trước được. Nhưng thay vì đó, ta có thể kiểm soát quá trình đầu tư là thứ ta hoàn toàn có thể kiểm soát được nó. Ta cần tập trung vào việc quản lý rủi ro 1 cách tốt nhất có thể. Mọi nhà đầu tư dù tài năng nhất đều mắc các lỗi về tâm lý hành vi nhưng họ sẽ cố gắng để vượt qua các xu hướng bản năng này để đi tới thành công.

Sự tập trung vào kết quả thường sẽ làm tăng:

– Sự tập trung vào những kết quả với sự chắc chắn lớn hơn, được biết đến là nỗi lo bất định

– Tổng hợp và sử dụng thông tin

– Sự ưu tiên đối với những lựa chọn mang tính thỏa hiệp

– Lựa chọn sản phẩm với đặc tính trung bình thay vì những đặc tính tổng hợp

– Mức độ của nỗi lo mất mát mà mọi người thể hiện

Chúng ta cần chuyển sự tập trung từ kết quả sang quá trình. Khi đặt sự tập trung vào kết quả, nhà đầu tư sẽ tránh sự không chắc chắn, đi theo đám đông để tìm kiếm sự an toàn. Các đặc tính trên đều có hại cho nhà đầu tư cả nên cần loại bỏ sự tập trung vào kết quả.

Tâp trung vào quá trình sẽ giúp bạn đưa ra các lựa chọn sáng suốt hơn và tránh việc bám chặt vào 1 số thứ không đúng bạn đưa ra ban đầu. Nhưng nó sẽ chỉ mang lại trong dài hạn trong khi sẽ không đem lại lợi ích trong ngắn hạn. Trong gia đoạn kết quả không như mong đợi, áp lực không ngừng gia tăng có thể khiến quá trình của bạn thay đổi. 1 quá trình tốt vẫn có thể tạo ra kết quả không tốt, và 1 quá trình xấu cũng vẫn có thể tạo ra 1 kết quả tích cực. Đừng lo lắng vì điều đó, vì kết quả không tốt chỉ là 1 phần nhỏ của việc tạm thời chưa thành công, còn phần lớn sẽ rơi vào thành công sau đó. Thời điểm để nhìn lại phương pháp đầu tư của bạn là khi bạn thành công nhất chứ không phải là khi bạn mắc nhiều lỗi lầm nhất – John Templeton.

Kết luận:

Mọi kế hoạch chỉ là vô nghĩa nếu không được thực hiện. Vì sao chỉ hứa hẹn tốt đẹp là không đủ.

Việc từ bỏ thói quen cũ cực kỳ khó khăn vì nó nằm trong tư duy bản năng của con người. Ta cần thay đổi dần dần từng bước 1. Mỗi 1 lần chỉ thay đổi không quá 3 hành vi xấu và dần loại bỏ nó khỏi cuộc sống cũng như trong đầu tư. Tập trung vào quá trình để ngăn chặn việc đầu tư không cẩn trọng. Lý do ta quản lý quá trình tốt vì nếu họ không bắt buộc bản thân hành động theo quy tắc, họ sẽ lại rơi vào các thói quen xấu cũ trước đây. Hãy suy nghĩ các loại đầu tư nào mà ta hay mắc phải thường xuyên nhất? điều gì bạn có thể thực hiện để giúp bản thân không rơi vào hoàn cảnh tương tự? suy nghĩ về những vấn đề đó là bước đầu tiên để vượt qua đối thủ lớn nahát của bản thân khi đầu tư – là chính bản thân bạn!

Mua sách Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán ở đâu?

Giá trên thị trường cuốn “Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán” khoảng 94.000đ đến 98.000đ. Tuy nhiên bạn có thể tham khảo sách trên các trang thương mại điện tử như: Shopee, Newshop, Fahasa, Tiki…

1 Giá khuyến mãi ưu tiên số 1 “Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán Tiki” tại đây

2 Giá khuyến mãi ưu tiên số 2 “Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán Shopee” tại đây

3 Giá khuyến mãi ưu tiên số 3 “Tâm Lý Hành Vi Trong Đầu Tư Chứng Khoán Fahasa” tại đây

Xem thêm

- Khóa học phân tích kỹ thuật thị trường tài chính chứng khoán chuyên sâu

- Giàu Từ Chứng Khoán

- Tâm Lý Học Trong Đầu Tư Chứng Khoán

- Phù Thủy Sàn Chứng Khoán Thế Hệ Mới

- Kỹ Thuật Giao Dịch Để Kiếm Tiền Hàng Ngày Trên Thị Trường Chứng Khoán

- Bí quyết đầu tư chứng khoán từ vài chục triệu lên vài tỷ

- Chiến Thắng Trò Chơi Chứng Khoán

Từ khóa tìm kiếm: Review sách, Tải sách, Ebook, Pdf, Download free